博时基金魏凤春:经济持续修复向好 市场核心驱动转向增长

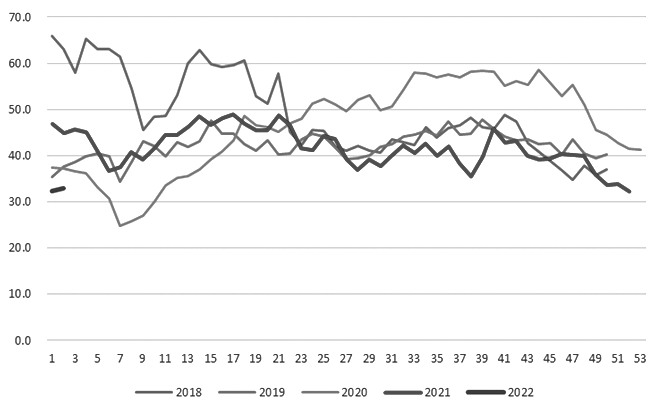

上周,从大类资产表现来看,债市上涨、股市下跌,市场较此前一段时间出现了明显的转变。上周前两天市场是股涨债跌、而后三天则是股跌债涨,而且股市的跌幅逐渐加大。大宗商品在增长预期逐渐缓慢修复的带动下,整体还是延续了一定的上涨,需求逐渐启动,产油国供给减产超预期,油价持续反弹。流动性整体宽松,不确定性因素仍在,黄金小幅收涨。

展望本周,目前的宏观场景仍为增长上行、低通胀稳定、流动性宽松与制度红利逐步释放的时期,但弱复苏在外部冲击下不确定增大。多风险资产布局处于战略相持期。

经济持续修复,增长预期也改善,但前期极度宽松的流动性驱动已经进行了较为充分的演绎,市场的核心驱动转向增长。增长整体延续修复,权益市场结构亮点好于总量,增长对风险资产有支撑但还不够强。需要关注部分板块定价相对充分、风格切换的可能。固收市场方面,利率债从趋势机会转向交易性机会,关注信用利差修复机会。需求修复预期下大宗商品短期触底反弹,关注大国博弈、疫情和海外不确定性风险。

未来的核心资产在主导产业。一方面,政府明确主导产业在新不在旧; 另一反面,在市场自身的残酷竞争下,一部分传统产业将会彻底退出市场,在这个过程中,低等级的信用债将会引发局部的风险。

需要关注的是,从结构来看,疫情以来,权益市场对以医药和必选消费的韧性,以可选消费为代表的经济从底部修复的弹性和以新基建、建材为代表的政策都进行了相对充分的演绎,市场的分化达到了比较高的程度,需要关注分化收敛的可能。

从宏观数据来看,目前消费维持前期景气,基建、地产景气度提升,高科技景气度修复较快,但外部冲击不确定性增大,政府对传统消费的扶持力度低于预期。因此,需要重视消费透支的风险。

具体来看,A股方面,目前政策环境相对友好,但与之前数周不同,海外需求预期开始有所反复,中美关系出现扰动。交易层面未出现进一步的利好信号。

港股方面,经济基本面受益于国内经济修复,但风险暴露较大,事情后续演绎尚不明确。

债券方面,弱复苏宏观背景下短期利率趋势性下行阶段逐渐接近尾声,走势趋于震荡,但整体仍将维持相对宽裕。在利率短期上冲后,两会表述、中美关系扰动以及中美利差的位置为债券收益率震荡下行提供利好,但市场反应较快。

原油方面,OPEC+新一轮减产正式开启,全球疫情有所缓解、需求有望缓慢复苏,国际原油供求关系边际改善,预计油价将有所修复。仍然需警惕期货合约交割带来的油价波动。

黄金方面,地缘政治因素影响偏积极,低通胀对金价有小幅支撑,增长和流动性状况也边际有利于金价。

基金有风险,投资需谨慎。