行业归类失真 雅创电子创业板定位受质疑

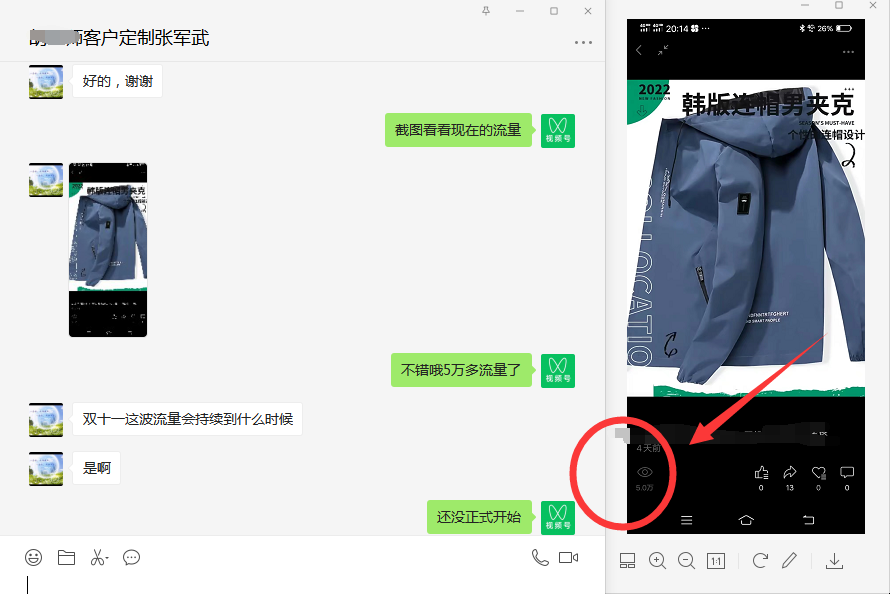

针对多次监管问询,雅创电子均回复称其分销业务行业定位属于“软件和信息技术服务业”,甚至在上会稿中仍坚持此定位欲蒙混过关,最终在上市委审议意见落实函的回复中才改口称所属行业为“批发业”,其信披文件需推倒重来,中介机构也不能置身事外。

3月11日,上海雅创电子集团股份有限公司(下称“雅创电子”)回复创业板上市委意见落实函。据深交所官网披露,雅创电子创业板IPO申请于2020年7月6日获得受理,8月3日获深交所问询。本次IPO拟募集资金5.47亿元,其中1.38亿元用于汽车电子研究院建设项目,2.83亿元用于汽车电子元件推广项目,1.25亿元用于汽车芯片IC设计项目。

招股书显示,雅创电子是国内知名的电子元器件授权分销商,主要分销东芝、首尔半导体、村田、松下、LG等国际着名电子元器件设计制造商的产品。具体产品包括光电器件、存储芯片、被动元件和分立半导体等,产品主要应用于汽车电子领域。

报告期内,雅创电子实现营业收入9.25亿元、11.12亿元、11.17亿元和4.41亿元,同期净利润为2487.66万元、4268.53万元、4303.97万元和549.79万元,前三年均持续增长,经营十分稳健。从其营收结构来看,雅创电子主要业务为从上游供应商处采购相关产品转卖给下游客户,充当“分销商”、“批发商”的角色,超过九成收入来自电子元件分销。然而,雅创电子却在招股书中称公司属于软件和信息技术服务行业,如此行业定位恐难令人信服。

行业归类失真欲蒙混过关

雅创电子称,公司通过为客户提供有竞争力的技术服务以驱动分销业务的开展,并为客户提供国际先进的电子元器件产品及其所承载的创新技术和创新方案,是连接产业链上下游的重要纽带。因此,公司业务具有创新、创造、创意特征,所属行业为“软件和信息技术服务业”。但从招股书所披露信息来看,事实情况可能并非如此。

信披文件显示,报告期内,雅创电子来自电子元器件分销的收入占主营收入的比例分别为100%、99.24%、96.15%、94.31%,分销业务收入占比均在90%以上,公司主要通过电子元器件分销来实现盈利。

与之相对的则是雅创电子一直在信披文件中强调的创新技术业务。报告期内,发行人技术服务收入仅为0万元、226.79万元、1012.92万元和187.86万元,占主营收入比例分别为0、0.2%、0.91%和0.43%,微乎其微。

具体来看,技术服务分为三类:辅助性技术支持、产品应用方案设计以及系统解决方案设计。事实上,辅助性技术支持的基本模式,是由销售人员在客户拜访、维护过程中提供咨询服务,类似于“客服”。此外,辅助性技术支持和产品应用方案涉及这两项业务均不专门收取费用。

雅创电子在信披文件中大书特书的创新技术和创新方案,即体现其核心竞争力的技术支持服务居然不单独收取技术服务费,而且在收入占比如此小的情况下,竟把公司所属行业依据此业务归类为“软件和信息技术服务业”,实在令人匪夷所思。

创业板定位受质疑

在注册制下,创业板的行业定位可以具体归纳为"三创四新",即企业符合"创新、创造、创意"的大趋势,或者是传统产业与"新技术、新产业、新业态、新模式"深度融合。然而从招股书来看,雅创电子与创业板定位要求难言符合。

将业务环节拆解来看,信披文件显示,雅创电子分销业务所提供的服务分为两大类:供应链服务和技术服务。其中,供应链服务主要包括订单管理、存货管理、物流管理和支付管理等方面,这些是传统批发商服务,比如为下游客户垫款、备货等,与创业板要求的“三创四新”关系不大。而技术服务则包括辅助性技术支持、产品应用方案设计以及系统解决方案设计三类。如上文所述,辅助性技术支持类似“客服”,且辅助性技术支持和产品应用方案涉及这两项业务均不专门收取费用。真正符合科创板定位的业务可能只有系统解决方案设计,占比又极低。

此外,从产业链角度来看,电子元器件分销商对上游供应商及下游客户的主要作用体现在如下六个方面:产品推广、技术服务、存货管理、订单管理、物流管理和支付管理。在这些方面中,真正与创业板属性关联紧密的业务可能只有技术服务这一项。这在整体提供的业务服务中,只占六分之一,这又如何体现传统产业与"新技术、新产业、新业态、新模式"的深度融合呢?

不仅如此,为了证实自己符合创业板定位,雅创电子在信披文件中花了大量篇幅来强调自己的电源管理IC设计业务。招股书显示,报告期内,雅创电子电源管理IC设计业务收入分别为0万元、0万元、2445.52万元和1450.09万元,占主营收入比例分别仅为0%、0%、2.19%和3.29%,占比极小。而且,这一块业务还是通过收购取得的。

2019年,雅创电子收购了Tamul的电源管理IC业务,并聘用Tamul IC设计团队获得其IC设计技术和经验,开始进军电源管理IC的自主研发设计业务。Tamul是雅创电子曾经代理分销的一家公司,由于电源管理IC业务彼时在Tamul体系内仍处于投入大于产出的阶段,同时韩国本土市场空间有限,市场开拓压力较大,未来投入产出回报比较低,Tamul选择出售该业务。换言之,雅创电子收购了一家上游电子元器件设计制造商不太中意的一块资产。

而这部分业务却成了雅创电子的掌中宝。一个近期收购形成且业务收入占比极低的业务却在雅创电子的信披文件中频繁出现,占用大量篇幅,以此业务证明自身符合创业板定位,这支撑力度实属不足。试想一家房地产公司,若是收购了此业务,是否也可称自己符合"三创四新"定位,从而进军创业板呢?

10项专利均为受让取得

雅创电子在信披文件中表示,技术服务已成为发行人开展分销业务的重要业务要素,发行人通过在汽车电子领域的长期积累,逐渐形成了相对于其他分销商的竞争优势。技术服务是发行人的核心竞争力之一。但从招股书披露的数据来看,真正令客户选择雅创电子的原因可能是它的垫款能力。

雅创电子提供的供应链服务之一,便是支付管理,其中支付期限管理方面,国外电子元器件供应商给客户的付款信用期较短,由于各种原因,目前部分国内下游客户支付货款时尚有延误。发行人根据多年电子元器件分销的服务经验,可以对不同客户的信用情况进行针对性分析和判断。在渣打银行和汇丰银行等银行授信额度支持下,发行人根据对客户信用情况的分析,给予适当的信用期。

招股书显示,报告期内,雅创电子的应收账款分别为2.93亿元、3.50亿元、4.17亿元和2.98亿元,占流动资产的比例分别为69.25%、66.24%、67.78%和56.33%。应收账款周转率分别为3.19、3.46、2.91和2.46,而同期同行业平均值分别为4.96、4.83、5.16和4.50,公司应收账款周转率明显低于同行业平均水平。与之相对的则是雅创电子经营性现金流常年为负。招股书显示,2017年至2020年上半年,雅创电子经营活动产生的现金流量净额分别为-2.55亿元、-4.17亿元、-2.92亿元、-2.17亿元。

究其原因,雅创电子上游供应商以日、韩知名电子元器件生厂商为主,议价能力强,通常要求预付货款或给予雅创电子30天至45天信用期;下游客户主要为汽车电子零部件制造商,雅创电子通常给予客户1-6个月的付款信用期。信用期差异,决定了雅创电子在经营过程中需要进行一定期限的垫资。2017年至2020年上半年,雅创电子的平均垫资期限分别为65天、71天、85天和108天,逐年增长。公司可能以此来吸引客户,保持业绩增长。

而雅创电子引以为傲的技术服务,作为公司的核心竞争力,却没有获得足够的“干货”支持。招股书显示,截至2019年末,雅创电子拥有专利21项、软件著作权3项;其中发明专利仅有1项、实用新型专利15项、境外专利5项。这一数据与同行业可比公司差距较大,具体情况如下表所示:

不仅如此,这21项专利中,有10项专利是通过受让取得,唯一的一项发明专利也包括其中。雅创电子的研发能力以及投入程度令人怀疑。此外,21项专利中还包括5项境外专利,是上文中收购Tamul的电源管理IC业务所取得。也就是说,这5项专利是与电源管理IC业务相关的专利,与雅创电子的技术服务无关。

作为雅创电子的核心竞争力之一的技术服务,所获得的专利支持寥寥无几。且不说雅创电子是否为了符合创业板定位而故意夸大技术服务的重要性,退一步讲,即便技术服务真的是公司核心竞争力之一,那么专利数量和研发投入的不足,是否又侧面说明了雅创电子核心竞争力不足?

值得一提的是,雅创电子在上市委审议意见落实函的回复报告中表示,发行人是国内汽车电子领域知名的电子元器件授权分销商,主要通过为客户提供有竞争力的供应链服务和技术服务以实现产品销售。发行人分销业务中的技术支持服务不单独收取技术服务费,主要通过电子元器件分销来实现盈利,报告期内发行人电子元器件分销业务收入占比在90%以上。根据中国证监会《上市公司行业分类指引(2012年修订)》,发行人所属行业为“ F51批发业”。

在此前的招股书以及多次针对行业归类问询的回复中,雅创电子均言之凿凿表示发行人的分销业务行业定位应当属于“软件和信息技术服务业”,而非“批发业”,发行人行业披露与上市公司行业分类指引相关要求一致,具有合规性和准确性。甚至在上会稿中依旧将自身归为“软件和信息技术服务业”欲蒙混过关。最终在上市委审议意见落实函的回复中才改口,称所属行业为“ F51批发业”。这从侧面证明,此前的信披文件中雅创电子可能存在夸张等不实表述,其信息披露质量存疑。

此外,在此前信披文件中,雅创电子始终未披露通过技术服务而获得的业务具体明细,以证实自身符合创业板"三创四新"定位,建议监管层对雅创电子进行现场检查,核实相关业务的真实情况。 (记者 吴加伦)