IPO前密集腾挪资产 拓新药业大举扩产消化成难题

三次冲击A股市场的新乡拓新药业股份有限公司(简称拓新药业)虽然闯过了IPO关口,但质疑之声依旧。

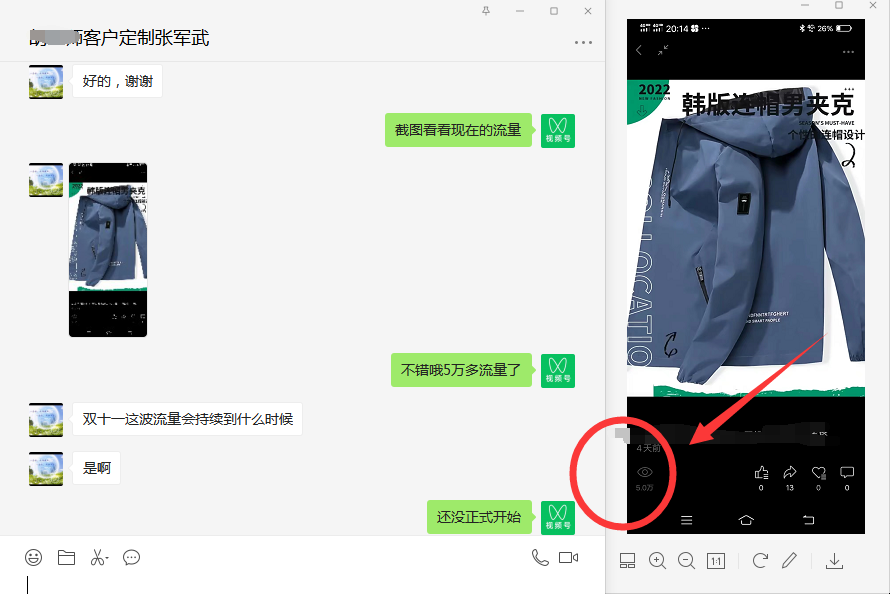

长江商报记者发现,拓新药业诡异之处较多。2012年至2019年,其营业收入在3亿元至4亿元之间徘徊,归属于母公司股东的净利润在2017年低位波动,随即突然大幅增长。2020年,营收和净利神奇暴增。

诡异的经营业绩数据背后,客户与供应商也有蹊跷,至少是近三年,每年至少有四名客户与供应商重叠。这中间,是否存在某种利益安排,不得而知。

近几年,拓新药业在生产方面也不“安宁”。公司车间接连发生安全事故。此前,其子公司新乡制药超标排污一度被停产整顿。此外,公司相关产品因不合乎生产要求还被美国FDA警告。

本次IPO,拓新药业计划募资3.95亿元,其中一个募投项目为扩产。一旦扩产完成,公司胞嘧啶产能将翻一倍。而在2020年,其胞嘧啶产能利用率只有69%。大规模扩充产能,也让人不解。

研发能力是医药制造企业的核心竞争能力,对企业的发展起着决定性的作用。在研发投入方面,在同行业可比上市公司中,拓新药业的研发费率几乎处于垫底位置,一定程度上表明公司研发创新能力不足。

IPO前密集腾挪资产

为了顺利闯进A股市场,IPO前,拓新药业密集实施了资产腾挪。

拓新药业早就有登陆A股市场计划。2016年5月,拓新药业首次开始接受IPO辅导,辅导机构为西南证券,但辅导进行了将近两年却以终止告终。

2019年9月5日,拓新药业再次启动IPO。此次IPO保荐机构由西南证券换为了中天国富证券,一年后的2020年9月18日,又中止了创业板上市审核。

本次是拓新药业第三次IPO,拟在创业板挂牌。今年4月2日,公司接受上会审核,虽然顺利过会,但市场对其的质疑并未减少。

拓新药业经营业绩不稳定。数据显示,2012年至2019年,其营业收入连续8年在3亿元级徘徊。

与营业收入相比,净利润变动有些异常。2012年至2016年,公司实现的净利润分别为0.05亿元、0.18亿元、0.15亿元、0.18亿元、0.06亿元,低位徘徊。2017年,在营业收入并没有大幅增长的情况下,净利润达0.33亿元,同比增长445.12%,扣除非经常性损益的净利润(简称扣非净利润)为0.31亿元,同比增长911.33%,均为大幅倍增。

2018年,公司营业收入微增0.94%至3.91亿元,净利润为0.63亿元,同比增长91.64%。2019年,其营业收入和净利润均有小幅下降。

2020年,是拓新药业IPO关键时刻,这一年,公司营收和净利润突然大幅增长。其实现营业收入5.28亿元、净利润1.13亿元,同比增长36.79%、84.16%,净利润增幅远超营收增幅。

长江商报记者发现,2019年以来,拓新药业实施了系列资本运作。

拓新药业有南京安博新、海德森2家参股子公司,其中,拓新药业持股海德森23%,2020年10月,海德森被注销。此外,拓新药业还将子公司康庄农业转让给公司实际控制人杨西宁,将子公司欣拓生物注销。

2019年7月,拓新药业为持股子公司新乡制药,设立希诺商贸。

2019年底,拓新药业收购畅通实业。这家公司颇为奇怪,2010年12月以来,畅通实业表面的实控人虽然是自然人马付德,但马付德只是代持,背后真正的“老板”就是杨西宁。

招股书披露,畅通实业将从拓新药业或其他第三方处采购的原材料进行代码化后(更换包装、重新分装、更换标签等)销售给拓新药业及其子公司,从而达到公司技术工艺保密的目的。

为何要通过畅通实业进行原材料采购,拓新药业的做法让人不解。

大举扩产消化成难题

拓新药业大规模扩产计划也让人诧异。

本次IPO,拓新药业拟募集3.95亿元用于三个项目,其中,1亿元用于补充流动资金,6000万元用于拓新医药研究院建设项目,剩下的2.35亿元用于核苷系列特色原料药及医药中间体项目建设。

核苷系列特色原料药及医药中间体项目计划总投资3亿元,拟建设5个医药中间体和2个原料药产品,其中胞嘧啶的设计产能为1068吨/年,5-氟胞嘧啶的设计产能为150吨/年。这一规划让人吃惊。

2018年至2020年,拓新药业胞嘧啶的产能均为1102.37吨,同期产量为683吨、988吨、760.95吨,产能利用率为61.96%、89.63%、69.03%。

产能利用率不到70%,却要翻倍扩产,如此大规模扩充的产能如何消化?

此外,近三年,拓新药业的5-氟胞嘧啶的产能也没有变化,均为159吨,产量为106.15吨、20.58吨、106.36吨,产能利用率分别为66.76%、12.94%、66.89%。产能利用率同样不高,如果募投项目实施,拓新药业的5-氟胞嘧啶产能将增至309吨,也将扩大接近1倍。同样存在消化难题。

一方面是募资大举扩产,另一方面是产能利用率较低,而与之相关的公司资金并不充足。

截至2020年底,拓新药业账面货币资金为1.58亿元,短期借款1.44亿元、一年内到期的非流动负债0.18亿元,短期债务为1.62亿元,现在资金勉强覆盖短期债务。如果考虑到正常经营,那么,公司存在一定的流动性压力。

与此同时,公司还有应付票据及应付账款2.13亿元,而应收票据及应收账款为0.37亿元,预付款项为0.02亿元,合同负债0.16亿元。由此可以说明,公司还存在拖欠货款的可能。

此外,存货偏高也是拓新药业的一大弊端。截至2020年底,公司存货余额为1.60亿元,占流动资产的38.55%。

与之对应的是,拓新药业的存货周转率偏低。2018年至2020年,其存货周转率为 1.92次、1.69次、1.94次。2018年、2019年,行业可比上市公司存货周转率平均值为2.56次、2.17次。

对此,拓新药业称,公司主要产品为原料药和医药中间体,产品种类多,生产周期长,公司既要储备一定的原材料以应对生产,又要储备一定产成品应对市场需求,因此存货余额较高,存货周转率较低。

多次因环保问题被罚

在环保监管趋严的情况下,医药制造企业环保问题频出,将是一大致命弱点。拓新药业就是如此。

招股书显示,2013年4月28日,新乡市环保局对拓新药业进行执法检查时发现,公司污染防治设施——沉池刮泥设备损坏,无法进行正常运行,且未向环保主管部门报告。最终,新乡市环保局处以责令整改、罚款1万元的行政处罚。

而在当年4月27日,也就是次日完成执法检查的前一晚,新乡市环保局对拓新药业进行夜间专项执法检查,遭到拓新药业方面阻扰,导致当晚执法无法进行。拓新药业也因此被罚款4万元。

新乡制药是拓新药业的核心子公司,其也曾因环保问题被罚。2012年4月6日,新乡市环保局对新乡制药作出停产整治、处以一年应缴纳排污费四倍的罚款119.32万元的行政处罚。原因是,当年3月,新乡制药肌苷车间生产消毒不彻底,导致该车间连续感染杂菌,使生产废水的COD和氨氮严重超标。经环保部门检测,新乡制药将未经处理的高浓度生产废水直接排污城市污水管网,其外排废水COD为5980mg/L,超过排放标准49.8倍,氨氮为477mg/L,超过排放标准19.08倍。

除了环保问题,拓新药业还在近两年接连发生安全事故。

如果说安全事故是意外、环保问题可以增加投入整改,并不是经营发展的硬伤,但拓新药业的客户与供应商问题,则直接影响到经营业绩,甚至被市场指责为“人为”问题,其数据真实性存疑。

近三年,拓新药业每年都有至少4家客户与供应商重叠。众所周知,客户与供应商重叠,可能会出现某种利益安排。

2018年至2020年,拓新药业向重叠的客户与供应商销售收入为1710.58万元、2141.67万元、3037.12万元,分别占当年营收的1.37%、5.55%、5.75%,采购金额为1341.06万元、1556.77万元、7445.54万元,分别占当年采购总额的7.99%、9.46%、32.16%。2020年,销售收入和采购金额占比均大幅上升。

江苏欣隆是公司重要的客户与供应商重叠标的之一,2020年,拓新药业向其销售1731.86万元、采购2377.13万元。

拓新药业称,江苏欣隆主要从事胞苷酸及拉米夫定、齐多夫定、阿巴卡韦等抗HIV药物中间体的研发、生产和销售。由于受环保及产能限制,公司通过向其提供胞苷的方式委托其加工胞苷酸。同时,江苏欣隆在核苷领域具有一定的知名度及较大的胞苷产能及产量,因此,江苏欣隆向公司采购胞苷进行胞苷酸的生产和销售。

2017年、2020年,江苏欣隆接连因环保问题被罚。

此外,拓新药业还存在供应商刚刚成立就成为其重要客户的问题,甚至有的公司尚未注册成立就已经是其供应商。(记者 明鸿泽)