高溢价并购引质疑 奥赛康收购前突击重组增资

有着“小恒瑞”之称的奥赛康(002755.SZ)高溢价并购备受质疑。

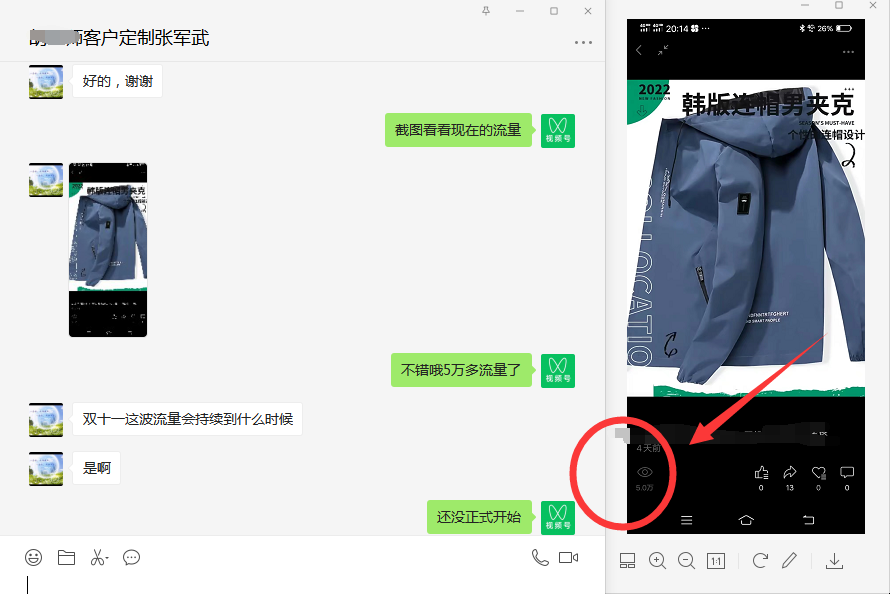

4月25日晚,奥赛康披露收购资产预案,公司拟通过支付现金及发行股份相结合方式收购江苏唯德康医疗科技有限公司(简称唯德康医疗)60%股权。

唯德康医疗是一家专业从事消化内镜领域医疗器械研发、生产、销售的高新技术企业。奥赛康称,本次交易完成后,公司将进入内镜介入诊疗器械领域,拓宽在消化道诊疗领域的业务布局。

本次收购存在高溢价。截至去年底,标的公司净资产1.11亿元,预估值为13.90亿元,增值率超过11倍。

备受诟病的是,今年3月,标的公司密集资本运作。3月23日,其注册资本由0.3亿元猛增至0.82亿元,自然人庄小金一跃成为标的公司控股股东。与此同时,标的公司支出0.37亿元现金收购关联公司常州市久虹医疗器械有限公司(简称久虹医疗)。

增资、重组,标的公司净资产规模迅速扩大,再进行高溢价收购,交易对方将获取暴利。

2018年,奥赛康以76.50亿元交易对价实现借壳上市。去年,公司经营业绩首次下降。

收购前突击重组增资

奥赛康的本次重组有些诡异。

今年4月13日晚,奥赛康发布停牌公告,因筹划收购唯德康医疗60%股权事项,股票停牌不超过10个交易日。

4月25日晚,奥赛康的收购资产预案浮出水面。根据预案,奥赛康计划通过发行股份收购唯德康医疗60%股权,其中现金支付、股份支付各占一半。

这一看上去原本十分简单的资产收购事项实则暗藏猫腻,其原因在于高溢价收购前的标的公司资本运作。

根据预案,标的公司唯德康医疗成立于2012年10月15日,注册资本1000万元,自然人宋银萍、缪东林分别出资700万元、300万元。

2020年2月21日,唯德康医疗完成第一次增资,注册资本增至3000万元,净增注册资本2000万元,分别由新股东倍瑞诗认缴出资1400万元、伊斯源认缴出资600万元。增资完成后,倍瑞诗、伊斯源、宋银萍、缪东林的出资额分别为1400万元、600万元、700万元、300万元,对应的出资比例为46.67%、20%、23.33%、10%。

今年3月,唯德康医疗进行第二次增资和重组。

3月23日,唯德康医疗股东大会决议,增加注册资本,原注册资本由3000万元增加为8188.01万元,净增注册资本5188.01万元,分别由庄小金认缴出资4041.01万元、缪东林认缴出资1147万元。

股东大会还决议,在前述增资完成基础上进行股权转让,倍瑞诗将其持有的部分出资额409.40万元转让给常州梓瀞、204.70万元转让给常州梓熙,伊斯源将其持有的部分出资额204.70万元转让给常州梓熙,交易价格分别为1000万元、500万元、500万元。

至今年3月26日,增资事项完成。

在此期间,唯德康医还进行了资产重组。奥赛康披露称,唯德康医疗与久虹医疗原本为兄弟公司,主营业务均为内镜介入诊疗器械的研发、生产及销售。为有效整合相关业务及资产,简化与上市公司重组交易安排,唯德康医疗于今年3月通过现金收购方式实现与久虹医疗的内部重组。当时,久虹医疗的估值为0.37亿元。该事项于3月23日完成。

根据奥赛康披露,是为了简化与公司的重组交易,标的公司才进行内部重组。由此可以断定,唯德康医疗密集实施的重组及增资均源于即将进行被上市公司收购。也就是说公司停牌之前就已经商谈好了本次收购的主要事项。

问题在于,本次收购,截至2020年12月31日,标的公司模拟合并的账面净资产(未经审计)为11065.62万元(根据重组、增资后的数据对此前数据进行调整),本次交易标的资产(即标的公司60%股权)对应的账面净资产为6639.37万元,交易各方初步商定标的资产预估价值为83400万元,增值率高达1156.14%。

由此可见,标的公司内部重组、增资,在本次收购中进行了高达11倍的增值,交易对方借此获取暴利。市场因此质疑奥赛康通过并购进行利益输送。

目前,长江商报记者尚未发现奥赛康及其股东、董监高与标的公司方面存在关联。

大举压缩成本净利仍下降

不惜高溢价收购资产或源于奥赛康经营业绩下滑。

奥赛康的前身是东方新星,2015年5月15日在中小板挂牌上市。“带病”上市的东方新星经营业绩不佳。上市之前,2013年、2014年,其实现的归属于上市公司股东的净利润(简称净利润)分别为0.56亿元、0.38亿元,同比下降7.39%、32.45%。上市后的2015年至2017年,其净利润分别为0.19亿元、0.05亿元、0.11亿元,可谓是节节败退。

2018年,公司迎来转折点。当年7月10日,陈庆财推动江苏奥赛康药业股份有限公司(简称奥赛康药业)实施借壳上市,交易作价76.50亿元。公司因此更名为奥赛康。

当时,陈庆财等承诺,2018年至2020年,奥赛康药业实现的净利润分别不低于6.31亿元、6.88亿元、7.42亿元。2018年、2019年,奥赛康药业实现的净利润实际数分别为6.40亿元、7.73亿元,均超额兑现了业绩承诺。这使得奥赛康经营业绩稳步增长。

2018年、2019年,公司实现的营业收入分别为39.32亿元、45.19亿元,同比增长15.48%、14.92%,对应的净利润为6.70亿元、7.81亿元,同比增长10.29%、16.55%。(基于借壳上市,对2016年、2017年经营数据进行了追溯调整,故2018年业绩增速并不高)。

不过,在借壳上市第三年,或许是因为受疫情影响,奥赛康经营业绩出现滑坡。

业绩快报显示,2020年度,公司实现的营业收入为37.81亿元,同比下降16.33%,净利润7.27亿元,同比下降6.87%。

奥赛康称,2020年度,其聚焦消化道溃疡、肿瘤、耐药菌感染、慢性病四大治疗领域,加速产品结构优化升级,不断巩固核心竞争优势。因公司在售产品以供住院患者使用的注射剂为主,上半年受疫情影响,产品销售下降幅度较大,随着国内疫情得到有效控制,下半年公司业务逐渐恢复至正常水平。同时,公司对研发管线进行结构调整,持续加大创新药研发投入力度,重点聚焦小分子靶向创新药物研发,并围绕肿瘤免疫领域布局生物创新药。

由于奥赛康尚未正式披露2020年度报告,暂不知晓其全年具体经营情况。从其三季报看,或为了保业绩,公司压缩成本明显。

去年前三季度,公司实现营业收入27.14亿元、净利润4.79亿元,同比分别下降23.25%、18.24%。同期,公司销售费用、管理费用分别为16.37亿元、1.12亿元,上年同期为21.68亿元、2.01亿元,同比减少5.31亿元、0.89亿元,合计减少6.20亿元。此外,前三季度的研发费用1.68亿元,同比也减少0.32亿元。仅此三项,费用减少6.52亿元。

按照奥赛康的说法,本次收购唯德康医疗,公司将进入内镜介入诊疗器械领域,拓宽公司在消化道诊疗领域的业务布局,创造新的收入增长点,增强公司综合竞争实力和持续经营能力。

按照收购预案,本次交易,交易对方承诺,2021年度至2023年度,标的公司合并报表中经审计扣除非经常性损益后归属于母公司股东的净利润分别不低于1亿元、1.20亿元、1.44亿元,三年合计为3.64亿元。

如果本次交易顺利完成,标的公司如期兑现业绩承诺,确实能增厚公司利润。只是,本次收购形成的7.68亿元商誉,可能会随时吞噬公司利润。(记者 魏度)