华嵘控股股价异动后自曝重组 筹划收购芯超生物100%股权

A股再现“抢跑”!股价接连大涨之后,12月14日晚间华嵘控股(600421)自曝正在筹划收购上海芯超生物科技有限公司(以下简称“芯超生物”)100%股权事宜。从此次交易来看,华嵘控股收购属于跨界收购。而在三个月前,华嵘控股转型医疗的生意刚刚终止。值得一提的是,今年6月标的曾被纳尔股份“相中”,但此次标的曲线上市计划以失败告终。

股价异动后自曝重组

股价出现异动之后,华嵘控股披露公告称要停牌收购资产。在停牌前,华嵘控股股价已接连涨停,这不免让市场对公司保密工作产生质疑。

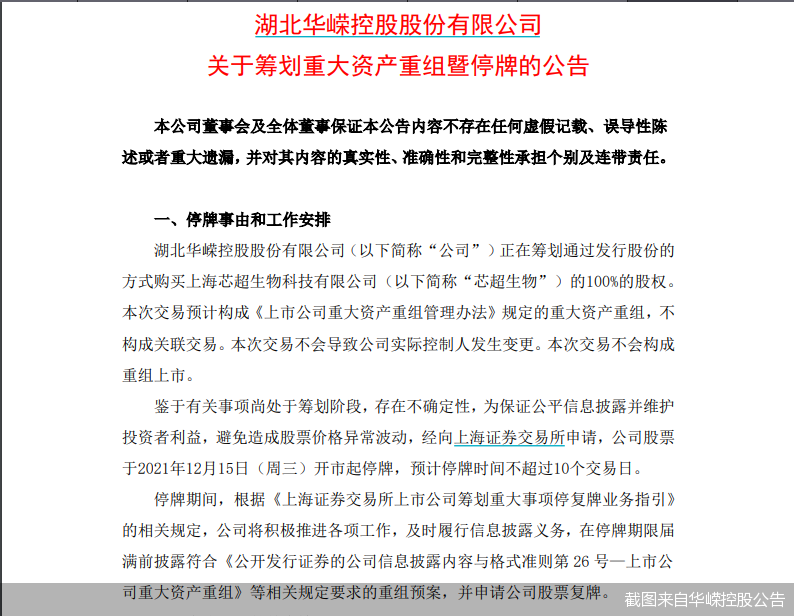

12月14日晚间,华嵘控股发布公告称,公司正在筹划通过发行股份的方式购买芯超生物100%的股权。通过Wind数据显示,华嵘控股成立于2003年12月18日,注册资本为2373.8万元人民币,郜恒骏系芯超生物的法定代表人。

华嵘控股的公告显示,标的芯超生物经营范围包括组织芯片技术及其他相关的生物医药技术、保健品的研发等。Wind显示,芯超生物是一家专注于提供准确、快速、便捷的医疗诊断产品的高新技术企业,公司融体外诊断试剂的研发、生产和销售于一体,拥有医疗诊断领域完整产业链。

股权结构显示,上海生物芯片有限公司、英成集团有限公司、天津智科生物科技合伙企业(有限合伙)、上海潜鑫企业发展合伙企业(有限合伙)、郜恒骏、上海有鑫企业发展合伙企业(有限合伙)、上海拥鑫企业发展合伙企业(有限合伙)、上海治粟拥芯企业发展合伙企业(有限合伙)分别持有芯超生物28.6461%、28.2248%、16.3451%、7.6952%、6.656%、4.4039%、4.2007%、3.8283%的股份。

华嵘控股表示,鉴于有关事项尚处于筹划阶段,存在不确定性,为保证公平信息披露并维护投资者利益,避免造成股票价格异常波动,经向上海证券交易所申请,公司股票于2021年12月15日(周三)开市起停牌,预计停牌时间不超过10个交易日。

北京商报记者注意到,在华嵘控股停牌前,公司股价提前“抢跑”。交易行情显示,华嵘控股12月14日股价涨停收盘。12月14日,华嵘控股收11.53元/股,涨幅为10.02%。12月13日华嵘控股也同样涨停收盘。

据东方财富统计,12月10-14日,华嵘控股的股价区间涨幅为23.85%。而在股价异动后,华嵘控股自曝正在筹划重组事宜,这不免引发投资者对华嵘控股消息是否存在泄露的质疑。

华嵘控股在披露的公告中称,除拟筹划公司购买芯超生物100%的股权事项外,公司没有其他根据上海证券交易所《股票上市规则》等有关规定应予以披露而未披露的事项。针对公司相关问题,北京商报记者致电华嵘控股进行采访,相关人士表示“我们已经下班了”。

上海明伦律师事务所律师王智斌认为,一般而言,在发布重组公告之前股价出现异动,不免会让人怀疑有“老鼠仓”利用内幕信息提前进场。

在投融资专家许小恒看来,近期监管对股价出现异动后上市公司利好公告随后而至进行严查,华嵘控股也可能被交易所问询。

“联姻”医药资产未果

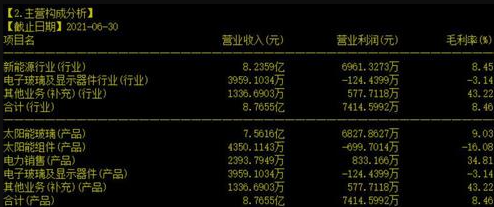

华嵘控股主要业务为建筑PC构件所配套的模具、模台以及各类工装货架等建筑工业化机械产品的研发、生产和销售。从目前业务布局来看,华嵘控股收购芯超生物属于跨界。

北京商报记者通过梳理华嵘控股公告发现,在筹划此次重组前,华嵘控股刚刚终止了一起重组。

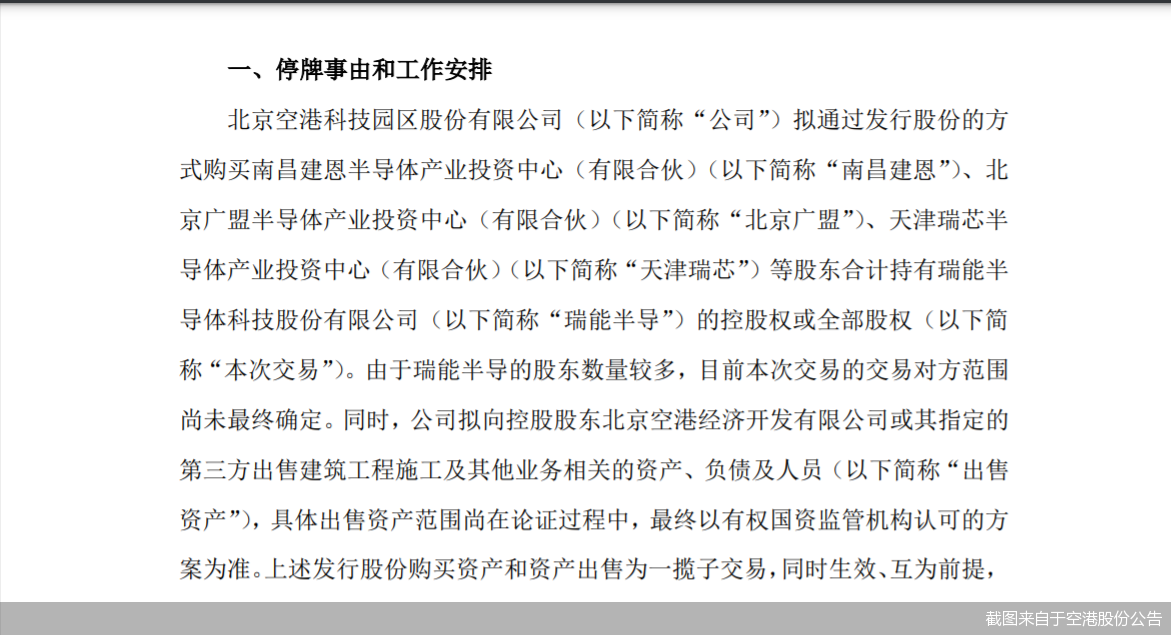

回溯公告,今年7月5日,彼时华嵘控股披露筹划重大资产重组并停牌的公告。据此前华嵘控股披露的重组方案显示,公司拟通过发行股份及支付现金方式购买盛青松、谭庆忠、申瑞投资、鼎晖创泰、鼎晖云正、无锡瑞熠、无锡瑞煜合计7名股东所持有的无锡市申瑞生物制品有限公司(以下简称“申瑞生物”)80%股权;华嵘控股拟同时向不超过35名特定对象发行股份募集配套资金,募集配套资金用于支付本次交易现金对价、重组相关费用、研发中心建设及补充流动资金等项目,预计总金额不超过2.7亿元。

据了解,申瑞生物的主要业务分为自有诊断试剂及配套仪器研发销售、第三方医学检验和诊断试剂代理销售等三大类。“此次交易系上市公司主动进行业务调整,通过外延式并购进入具有良好发展前景的体外诊断试剂行业,有利于上市公司完成业务转型。”华嵘控股对该交易曾如是表示。

该重组事宜筹备还不到两个月,华嵘控股就宣告与申瑞生物“联姻”失败。对于终止交易的原因,华嵘控股表示,公司与交易对方就本次重组的估值分歧较大,核心条款无法达成一致;同时受新冠疫情影响,尽职调查程序推进缓慢,相关核查工作受到重大影响,后续不确定性增加。

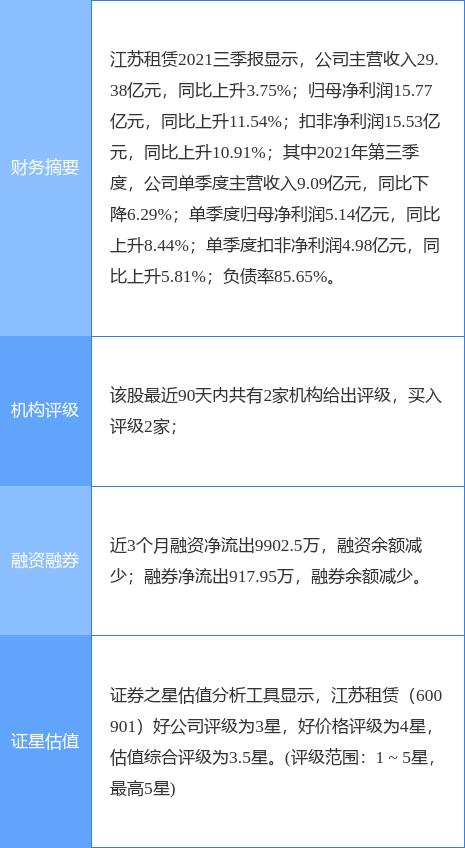

实际上,自2018年以来,华嵘控股频繁转型,但业绩上却并不尽如人意。数据显示,2016-2020年,华嵘控股的扣非后净利润接连亏损,今年前三季度华嵘控股的归属净利润、扣非后净利润也为亏损。

北京商报记者注意到,标的芯超生物的面孔并不陌生。今年6月21日临时停牌的纳尔股份,当日晚间公告称,公司正在筹划发行股份购买芯超生物100%股权事宜。根据当时协议,标的100%股权估值12.5亿人民币左右。而7月2日,纳尔股份就以“公司及交易相关方积极推进本次发行股份购买资产所涉及的相关工作,因该事项涉及的交易方数量较多、性质各异、需求差异较大,交易各方未能就本次交易方案达成一致意见”为由,“闪电”终止了双方的交易。

在证券市场评论人布娜新看来,跨界并购的难度不小。尤其是并购不熟悉领域的资产,对于价值判断不一定特别准。同时在整合上要依赖于原有的管理团队,整合的难度要更大。

华嵘控股也在公告中坦言,鉴于本次交易尚处于筹划阶段,公司尚未与交易对方签订正式的交易协议,具体交易方案尚存在不确定性。本次交易尚需提交公司董事会、股东大会审议,并经有关监管机构批准,能否通过审批尚存在不确定性。(记者 刘凤茹)