与凯撒旅业终止合并 众信旅游2021年净利预亏4.10亿元

众信旅游预计2021年归母净利润为-4.10亿元至-5.20亿元,营收预计为6.50亿元至7.50亿元,上年同期营收为15.61亿元。

与凯撒同盛发展股份有限公司(下称凯撒旅业,000796.SZ)终止合并后,转头向阿里巴巴(中国)网络技术有限公司(下称阿里网络)出售股权的众信旅游集团股份有限公司(下称众信旅游,002707.SZ),近日交出了份预亏报告。

数据显示,众信旅游预计2021年全年归属于上市公司股东的净利润(下称归母净利润)为-4.10亿元至-5.20亿元,扣除非经常性损益后为-4.10亿元至-5.20亿元,二者的亏损幅度均较上年同期有所收窄。

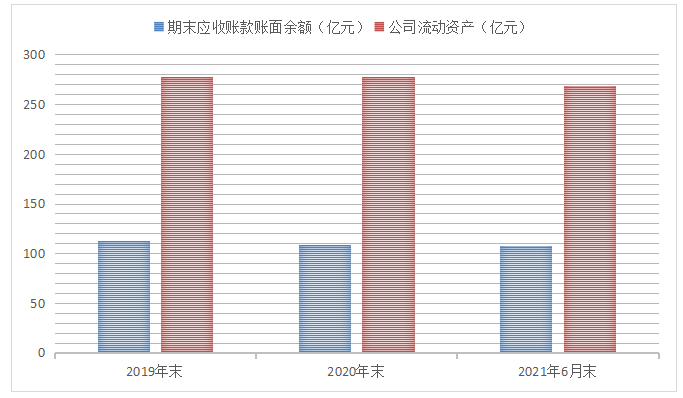

2月初,众信旅游收到来自联合资信评估股份有限公司(下称联合资信)的信用评级关注公告。公告显示,据联合资信于2021年6月24日出具的报告,联合资信评定众信旅游主体长期信用等级为A,“众信转债”信用等级为A,评级展望为负面。

对于2021年的预亏可能将对众信旅游主体及上述债券信用水平带来的影响,联合资信将进一步保持与该公司的沟通,以便全面分析和及时反映。

值得关注的是,众信旅游曾于2021年年底接连进行了几笔股权资产交易。即在终止与凯撒旅业的重大资产重组交易事项几天后,便向阿里网络出售股权。紧接着,该公司又转让了旗下三家亏损子公司100%股权。

众信旅游是否是想通过这一系列的举措来扭转公司目前营收承压、净利亏损的业绩颓势?日前,《投资时报》研究员电邮沟通提纲询问众信旅游相关部门,截至发稿尚未收到公司回复。

营收承压 净利预亏

据官网资料显示,众信品牌创立于二十余年前,并于2005年成立北京众信国际旅行社有限公司。2016年众信旅游开始集团化运作,并正式更名为众信旅游集团股份有限公司。

自品牌创立以来,众信旅游始终专注于旅游产品开发及服务,经过二十多年的发展,现如今该公司已在各主要一、二线城市设立了分子公司,并将渠道进一步下沉至三四线地市,拥有超过2000家代理客户及数万家合作经营网点,形成了覆盖全国线上线下协作的批发销售体系。

在未受疫情影响前,众信旅游的旅游服务收入从2014年上市当年的42亿元稳步增长至2019年的126亿元,服务人次同步大幅增长。然而,2020年初突发的疫情,于此前营收很大程度上依赖于出境游业务的众信旅游而言,无疑是当头一棒。

据众信旅游2021年半年报显示,受疫情影响,根据国家文化和旅游部的通知及北京市文化和旅游局的统一部署,众信旅游国内旅游团组于2020年1月24日起停止发团,而该公司的出境游团组于2020年1月27日起停止发团,即2020年1月27日起,该公司暂停经营团队旅游及“机票+酒店”旅游产品。截至2021年上半年年末,众信旅游出境游团队旅游业务尚未恢复,国内赴中、高风险地区旅游业务暂停。

受此影响,2020年,众信旅游营收净利双双大幅下滑,其中,营收同比下降87.44%至15.92亿元,归母净利润更是由盈转亏,为-14.80亿元,同比降幅高达2257.47%。

时至2021年,据众信旅游近日披露的业绩预告显示,该公司预计2021年全年仍处于亏损态势,且归母净利润亏损额预计在4.10亿元至5.20亿元之间,而营收则预计在6.50亿元至7.50亿元之间,同比下降140.20%至108.18%。

对此,该公司在业绩预告中解释称,“因新冠疫情原因,公司及相关产业链均收到较大冲击,业务恢复缓慢,对公司的生产和销售产生较大不利影响”,同时表示,“2021年,公司积极采取的各种自救措施初见成效,使得2021年度亏损幅度较2020年度有所收窄。”

再来看营收状况,《投资时报》研究员梳理公司近年来财报数据注意到,事实上,在疫情发生前,众信旅游的营收同比增速已经略显现出放缓趋势,即在由上市当年(2014年)的40.32%升至2015年的98.49%后,便一路下滑,降至2016年的20.71%、2017年的19.24%。进入2018年后,更是进一步下探至至个位数,2018和2019年分别为1.52%和3.64%。

拟1.8亿元转让旗下公司股权

《投资时报》研究员注意到,2021年6月,众信旅游和凯撒旅业曾双双公布合并计划,两家公司曾筹划由凯撒旅业通过向众信旅游全体股东发行A股股票的方式,换股吸收合并众信旅游,并发行A股股票募集配套资金。

不过不到半年,众信旅游和凯撒旅业又分别发布公告称,终止了上述重大资产重组交易事项。至于终止原因,众信旅游在公告中解释称,“鉴于本次重大资产重组采取吸收合并的方式,涉及环节较多,且受新冠肺炎疫情以及本次交易的市场环境变化影响,继续推进本次重大资产重组事项可能面临较大不确定性风险。为切实维护上市公司及全体股东利益,经审慎研究并与交易各方友好协商,交易双方共同决定终止本次交易事项。”

在上述终止公告发布几日后,众信旅游又发布公告表示,公司控股股东、实际控制人冯滨、持股5%以上股东郭洪斌与阿里网络签署了《股份转让协议》。协议显示,阿里网络通过协议转让方式以人民币4.41元/股分别受让冯滨、郭洪斌所持有的众信旅游股份,共计受让众信旅游5477.37万股无限售条件流通股股份,约占该公司总股本的6.04%,股份转让价款总计约为2.42亿元。

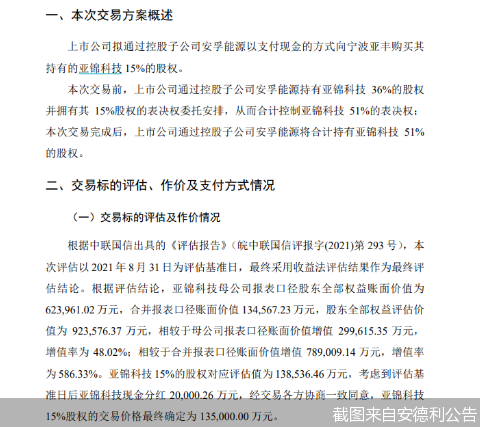

众信旅游2021年的股份转让,并没有在阿里网络这里停止。临近2021年年底,该公司再发布公告表示,于2021年12月24日召开第四届董事会第四十五次会议审议通过了《关于签署<股权转让协议>暨出售资产的议案》,同意向文昌宝宇投资有限公司(下称文昌宝宇)转让公司及全资子公司香港众信国际旅行社有限公司(下称“香港众信”)所持有的中企信商业保理有限公司(下称中企信商业保理)、中企信融资租赁有限公司(下称中企信融资租赁)和广州优贷小额贷款有限公司(下称广州优贷)100%股权,双方协商确定交易价格为人民币1.80亿元,并签署《股权转让协议》。

值得关注的是,上述众信旅游转让的三家子公司2021年1至9月的经营情况均处于亏损态势。据企业查消息显示,文昌宝宇于2021年7月才成立,注册资本为5000万元,实缴资本和参保人数不详。该公司的经营范围主要包含许可项目房地产开发经营、一般项目企业总部管理以及会议和展览服务等,与众信旅游拟转让的三家子公司应收账款收付结算、融资租赁、小额贷款等的主营业务无明显交集。(吕贡)